本ブログは社長が銀行と数字で会話できるようにする事を目指します。

最初は資産なのに、時間が経つと費用になるのです。

前回はそのうちの1つ。前払費用を取り上げました。

今回は、もう一つのパターンを取り上げます。

固定資産

固定資産は有形固定資産と無形固定資産、投資その他の資産に分かれます。

投資その他の資産は、関係会社株式などと思ってください。

今回の対象は、それ以外である有形固定資産と無形固定資産です。

結論から言うと有形固定資産と無形固定資産は前払費用と同様に期間の経過で費用計上をします。

購入した年度で費用一括計上すると、実力が不明になるので、費用を分割計上します。

この費用計上の方法を、減価償却と言います。覚えて下さい。

有形固定資産は、土地、建物、工具器具備品、車両などです。

無形固定資産は、特許権・ソフトウェアなどです。

この中で、土地は非常に特殊で、非償却資産といいます。名前の通り減価償却をしない固定資産です。

土地はモノとしての価値が時間の経過でなくならないという考えです。ボロボロにならないという事です。

減価償却の例を記載します。

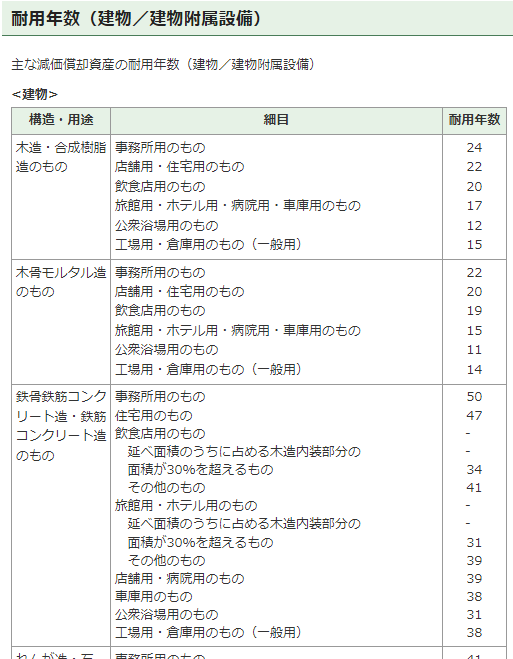

事務所建物 鉄筋コンクリートを3000万円で建てました。耐用年数は50年です。

建物取得時:(借方)建物 3000万円/(借方)預金 3000万円

期末減価償却:(借方)減価償却費 60万円/(借方)減価償却累計額 60万円

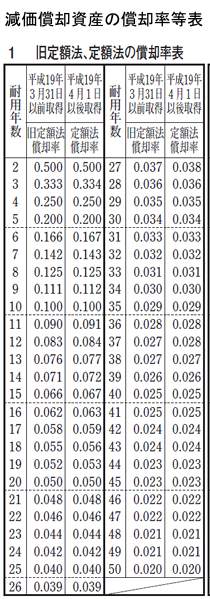

減価償却費 取得価額 3000万円x耐用年数に応じた償却率 0.02 = 60万円

耐用年数と耐用年数に応じた償却率は、決まっています。法定耐用年数といいます。

1を50年で割ると、0.02になります。だから3000万円を50分割した費用を1年分として計上しています。

この減価償却費は、預金など財産の減少を伴わないという点をご理解ください。(超重要)

当然、建物取得時に支払ってはいます。

その他の車両やソフトウェアなども同様の考え方で資産計上をし、減価償却費の計上を行う事になります。

https://www.keisan.nta.go.jp/h30yokuaru/aoiroshinkoku/hitsuyokeihi/genkashokyakuhi/taiyonensutatemono.html

繰延資産

ここは飛ばしても構いません。読みたい方だけでOKです。

創立費(設立登記の費用など)や開業費(開業までの費用)は、繰延資産という資産科目になります。

費用だけど資産になります。

前払費用も費用だけど資産になる点で近いのですが、大きく違う点があります。

前払費用はこれから使うために先払いしている費用ですので、未使用なのです。

一方で、繰延資産は使っているけれど、支出の効果が将来に及んでいるから資産ですよと言う会計らしい考え方です。

創立費(登記コストなど)でいうと、会社の設立が将来に影響しているのは、なんとなくわかると思います。だから資産なので、償却して下さいという事です。

減価償却費と同様に、減価償却します。

これ以上は、ややこしくするだけなので、今の段階ではここまででOKです。

まとめ

山場である減価償却はご理解頂けたでしょうか?

会計らしい考え方の減価償却です。これが理解できれば、安心です。

経営者として大事な事は、

- 固定資産はキャッシュアウトが当然先にある。(補助金や借入の検討が必要である。)

- 減価償却費はキャッシュアウトを伴わない費用である。

これをご理解ください。