相続時精算課税の税制改正がありましたので、ここで相続時精算課税を見直しておきたいと思います。

相続時精算課税には一長一短があり、一度適用すると後戻りできません。将来の制度変更については、シミュレーションしきれないので、慎重に判断すべき制度となります。相続財産が増加するので、必ず適用時には他の相続人に連絡しておくべきです。

贈与税は2つの仕組みからできている

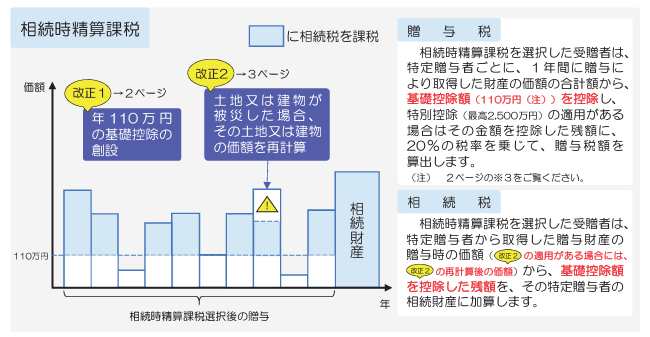

贈与税の制度は大きく2つに分けられます。

- 暦年課税制度:1/1~12/31の年ごとに、その年の合計額に対して贈与税が課税されます。基礎控除は110万円あります。

- 相続時精算課税制度:60歳以上の父母や祖父母から、18歳以上の子や孫への贈与について選択できる贈与税の制度です。

今回は、相続時精算課税制度の概要を記載します。

相続時精算課税を適用した場合の贈与税の計算方法

現時点 令和5年11月

贈与税額=(贈与財産の価額の合計額-特別控除額 2500万円)×20%

期限内に贈与税の申告をしている場合に特別控除を利用できます。

特別控除額の2500万円はそれぞれの贈与した人・贈与された人の枠で2500万円です。

例えば、父と子供Aで2500万円、母と子供Aで2500万円の合計5000万円など、

組み合わせに応じて枠が設定されます。

また、特別控除額は毎年2500万円ではなく、生涯で2500万円です。

父から子Aに前年以前に合計で相続時精算課税を使用して、贈与が1000万円あったような場合には、今年の特別控除額は2500万円―1000万円=1500万円です。枠が1500万円残っているのです。

母から子Aに今年から相続時精算課税を適用する場合には、2500万円の枠が未使用のため残っています。

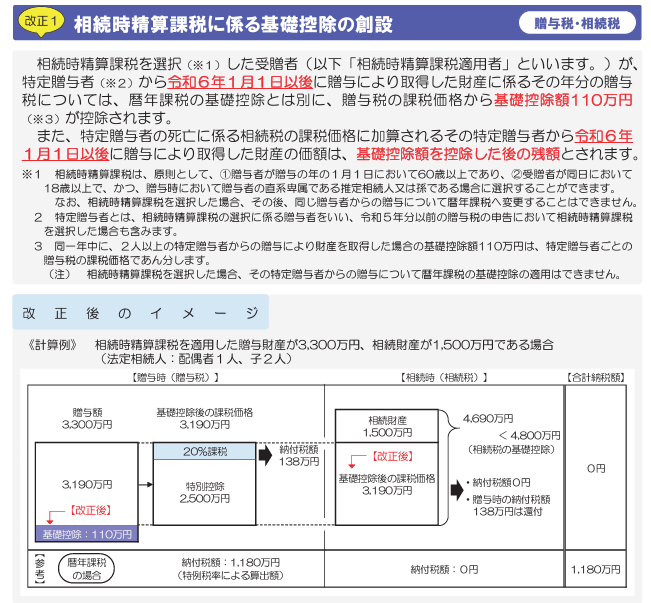

令和6年1月以降

贈与税額=(贈与財産の価額の合計額-特別控除額 2500万円-基礎控除最大110万円)×20%

この基礎控除110万円は、例えば、父と子A&母と子Aの組み合わせ合計で110万円、つまり贈与された人が最大110万円の基礎控除が毎年あります。そのため、父と母からの贈与について基礎控除を分けます。その分け方はこちらです。

基礎控除 = 110万円 × 父からもらった財産/(父と母からもらった財産の合計)

国税庁:https://www.nta.go.jp/publication/pamph/pdf/0023006-004.pdf

贈与なのに相続税の対象になる相続時精算課税

ここまでならば、相続時精算課税の方が得ではないかと言う話で終わります。

しかし、そんなに甘いわけがありません!

相続時精算課税は相続で精算する課税方式なのです。

どのように清算するかと言うと、その贈与した財産について、あたかも相続したかのように計算します。贈与した時点の評価額で加えます。なお、基礎控除部分については足しません。なお、相続時精算課税で贈与税を納付している場合には、相続税額から控除する事ができます。

なお、原則的な暦年課税の贈与の場合、改正で相続税に加算される年数は増えましたが、その期間外の贈与については、贈与税の課税で終わります。もし、贈与時に課税がなければ、0円で終わります。

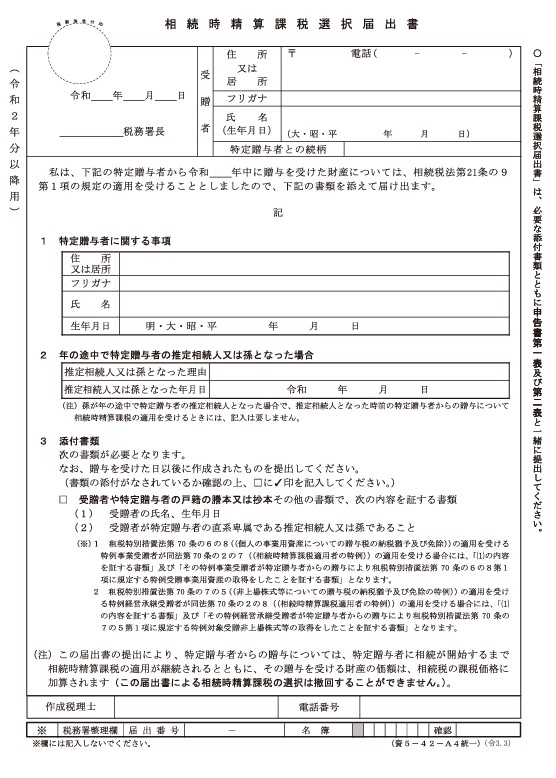

相続時精算課税の適用には相続時精算課税選択届出書の提出が必要

一番大事な事を申し上げます。相続時精算課税選択届出書を提出すると、贈与する人と贈与される人の間の贈与については、この先ずっと相続時精算課税となり、撤回する事ができません。

提出期限:贈与税の申告期間内(贈与の翌年2/1-3/15)に贈与税の申告書と共に提出します。

注意すべき点

長期間にわたって、【大前提として】法的に適切な贈与を証明できるのであれば、暦年贈与を十分に検討する事が大切です。贈与税については、【大前提として】贈与が成立していて、時効が経過してしまった場合には、贈与税は時効となります。この大前提を軽視する人が多いため、贈与は注意が必要です。

子供や孫の名前で預金通帳を作った としても、贈与契約は成立していません。仮に当事者間でそのような認識であったとしても、それを証明できる要素がない場合には弱いです。

また、相続時精算課税については、何年前でも相続税には加算されます。現時点では基礎控除以下であっても、将来的に税制改正等があった場合に基礎控除以下であるかは不明です。また、相続時精算課税で贈与税が発生していないと贈与が忘れ去られる可能性がある点にもご注意ください。

検討対象になる人の例

毎年、収益が発生する不動産オーナーの方は検討しても良いと思います。

あと、明らかに値上がりする資産をお持ちの方も検討の価値があります。

あとは事業承継者が決まっている非上場株式です。

総合すると、財産の価値が増える方向にあるものを持っていて金額が多額であれば、検討価値があります。

ただし、遺留分対策(偏った贈与を検討中の方要注意)が重要になります。

まとめ

相続時精算課税には一長一短があり、一度適用すると後戻りできません。将来の制度変更については、シミュレーションしきれないので、慎重に判断すべき制度となります。相続財産が増加するので、必ず適用時には他の相続人に連絡しておくべきです。