黒字なのに私の会社は資金繰りにいつも忙しいという方はいらっしゃると思います。原因は「決算書」や「借入のやり方」にあるかもしれません。このブログでは資金繰りに課題がある会社の「決算書」と「借入の方法」について、簡単に解説します。

資金繰りが厳しい会社の決算書

黒字で資金繰りに問題がある会社の決算書 特に貸借対照表には、いくつかの特徴があります。

金融機関とのミーティングでも仰られていましたが、次の事項はダメだなと思うポイントです。

- 現金残高がない業種で現金残高が多い

- 経営者に対する貸付金が多い

- 関係ない資産が多い

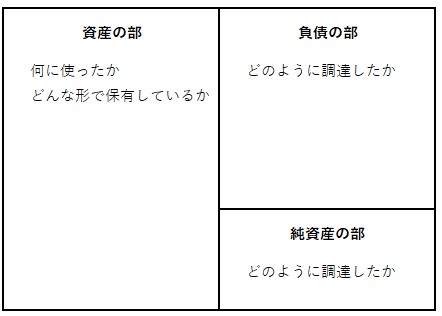

まずは簡単に貸借対照表とは何かをご説明させていただきます。

貸借対照表が表しているものは何かと言うと、ある時点(通常、決算期末)の会社の財産や債務を一覧にしたリストのようなものです。

資産の部

資産とは、ある時点に保有している財産の種類です。預金で保有している。売掛金で保有している。社長のクルーザーを会社のものとして保有している(笑) 等々です。

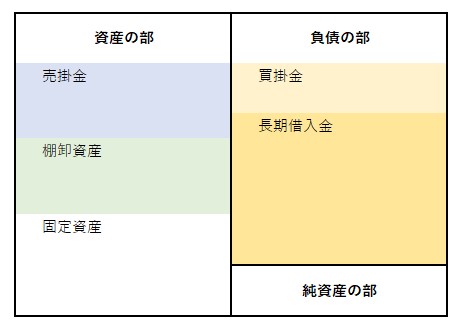

特に資金繰りにおいては、売掛金や棚卸資産が重要となります。売掛金は販売したものの相手方を信用して回収を先延ばしにしている債権です。棚卸資産は、在庫です。単なる在庫というよりは、販売される事を期待して、お金を在庫に変換して持っている部分です。

負債の部と純資産の部

どの様に調達したかです。違いは、純資産の部が株式など会社の所有権に関連した調達である事に対して、負債の部は、借入金や買掛金などの信用により支払が延期などされている調達方法です。借入金は事業者(や担保)を信用して、貸してくれます。その対価として金利を支払います。買掛金の場合にも、事業者を信用して後払いに応じてくれます。

資金繰りが厳しい会社の決算書

特徴は以下です。

- 預金の平均残高が月商(年間売上高÷12)の1月未満

- 売掛金と棚卸資産が多く、それに対して買掛金が少ない

- 長期借入金のみで短期借入金(当座貸越など)がない。

以下では、それぞれを検討します。

預金の平均残高が月商(年間売上高÷12)の1月未満

月の中で一番預金残高が少ないタイミングで、月商の1月の預金残高がない場合には、当然、資金繰りに余裕がないため、急な支払にドキドキしながら経営をする事になります。

売掛金と棚卸資産が多く、それに対して買掛金が少ない

売掛金が多いという状態は、販売したものの多額の入金がない状態です。多額の売掛金があるという事は、多額の仕入を過去に行い仕入れ代金を支払っている可能性があります。

また、棚卸資産が多いという事は、売れる予定で仕入れた在庫が大量にある状態です。他社との差別化のために、在庫を抱える事が正しい場合(機能している場合)は別として、それ以外の場合で在庫が多い事は好ましくありません。なぜなら在庫はもともと現金であったためです。もし、適正な在庫以上に在庫がある場合には、その余剰在庫分の現金が本来は手元にあるはずです。

次に買掛金が少ないという事は、現金払いが多いという事になります。当然に現金払いが増えれば、販売よりも先にお金が出て行ってしまいます。

財務の世界では、次の算式が大切になります。算式の構成は、業種や状況によって異なりますが、簡単にするとこのようになります。

運転資金(運転資本) = 売掛金↓ + 棚卸資産↓ - 買掛金↑

売掛金は、販売済みで未入金 つまり過去に仕入済みで預金から支払済みであるはず ↓

棚卸資産は、過去に仕入済みで預金から支払済みであるはず ↓

買掛金は、過去に仕入済みで預金から支払済みになるはずだったものを先延ばししている部分 ↑

つまり、運転資金がプラスの場合には、元をたどると仕入れに際して、お金を既に使っている部分です。逆にマイナスの場合には、お金を先に使わずに仕入れている状態です。

長期借入金のみで、当座貸越などの短期借入金がない。

運転資金として借入を行う場合、返済期間は5年~7年になっていると思います。設備投資の場合でも運転資金で借りているケースも多いのではないでしょうか。

企業が成長する場合、売上高が増加します。つまり、売上を上げるための仕入は、売上高が増える前のタイミングで増加します。つまり運転資金(運転資本) = 売掛金↓ + 棚卸資産↓ - 買掛金↑が増加します。企業が成長する時、前段階として資金が常に増加していきます。

運転資金が増えるにも関わらず、長期借入金を返済している状態ですので、必要資金がますます増加していきます。

これを解決するには、借入のミスマッチを解消する必要があります。

方法その1

当座貸越契約等の短期借入金となります。大雑把に言うと返済をせずに、利用分の金利だけを払い続ける契約です。そのような契約があったら当然皆さん借りたいのですが、ハードルがあります。健全な財務体質であり、関係性がない取引先と銀行は契約しないと思います。さらに信用金庫と地方銀行でハードルがまた違うかと思います。今は当座貸越を使えない場合であっても、財務体質を徐々に改善して、使えるようにすることが得策です。

方法その2

当座貸越等が今使えない場合には、追加で新規借入を行います。

方法その3

新規借入が難しい場合、返済ピッチの調整を検討する事が1つの方法となります。簡単に言うと、毎月返済する分を少なくする契約をします。もちろん返済期間が長くなります。資金繰りは楽になるものの、新しい資金を入れるまでに時間が必要になってしまうのが難点です。

資金繰りが厳しい会社の決算書の改善策

日々の運営において、記録する事・継続する事が改善の一歩目であると思います。レコーディングダイエットというダイエット法が流行りましたが、それと同じです。記録する事で、気になりますし、改善しやすくなります。

- 棚卸の方法・頻度を改善する

- 売掛金などの債権管理を改善する

- 買掛金などの債務管理を改善する

- 借入金の一覧表を作成する

- 資金繰り表を作成する

資金繰りが中小企業の生命線ではありますが、中小企業においては、自社で管理できている所が少ないのが実情です。

実際、企業の状況によって、改善方法は様々です。ソフトウェアを使えるか、人数がどれぐらいかによって対応がかなり変わります。

まとめ

資金繰りが厳しい会社には決算書に特徴がありました。それと同時に改善策としては、資金調達の方法と経営管理の方法を改善する必要があります。資金繰りは中小企業の生命線となります。資金繰りをサポートする事が税理士の使命であると私は考えています。借入や補助金などについての相談も受け付けております。また、租税訴訟補佐人という特別な資格を保有する税理士です。ご相談は随時受け付けておりますので、お問い合わせ頂ければ幸いです。