2024年度税制改正の話です。中小企業事業再編投資損失準備金では、一定要件を満たすとM&Aをした株式の70%を経費に落とす事が可能になりますが、これを拡充し、2社目は90%、3社目は100%損金算入の方向性の用です。

社長に知っておいていただきたい事は、いずれにせよ、

下記リンクの審議会でもあったように

中小企業を取り巻く環境は、集約、新陳代謝の方向性である点です。

早めの資金繰り対策を怠らず、冷静に対処しましょう。

あと、経営力向上計画の認定は忘れずに!

現行制度 中小企業事業再編投資損失準備金

①中小企業者が、②令和3年8月2日~令和6年3月31日までの期間に③ 事業承継等事前調査に関する事項が記載された経営力向上計画の認定を受けた場合 、当該計画に基づき ④株式等を取得 し、かつ、これを事業年度末まで引き続き保有しており、 ⑤株式等の取得価額の70%の金額 を準備金として積み立てたときは、その積み立てた金額はその事業年度において損金算入できます。

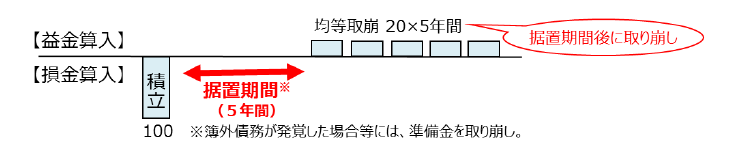

積み立てた準備金は、⑥5年経過後は、その後の5年間にかけて均等額で準備金を取り崩し、益金に算入されます。なお、帳簿価額の取崩要件に該当する行為を行った場合は、取り崩して益金に算入されます。

認定にあたっては、十分な事前調査を実施する予定かどうか、「事業承継等事前調査チェックシート」を元に確認を行います。

中小企業庁:中小企業等経営強化法に基づく支援措置活用の手引き

対象となる行為

取得価額10億円以下の株式等の取得で、事業の承継を伴うもの。

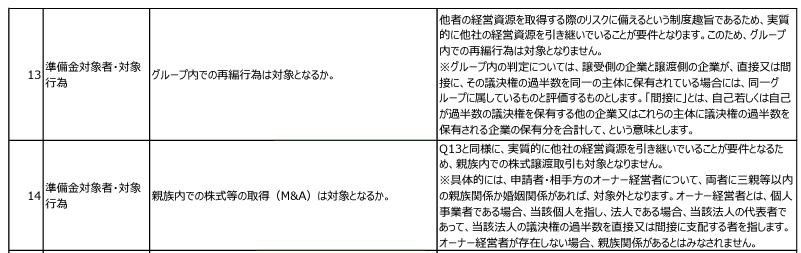

承継させる側の経営者と承継する側の経営者が親族関係にない場合であれば、その事業承継は認定対象となり得る。

「 中小企業の経営資源集約化に資する税制 Q&A 」 Q13,14

積立額

取得価額の70%を限度に、任意の金額を積み立てる事ができる。つまり損金になる金額は取得価額の70%が限度となります。

取崩要件

- 経営力向上計画の取消

- 取得した株式を売却等を行う事で所有しなくなった(全額または相当分)

- 取得した株式の発行法人が解散した場合

- 取得した株式の帳簿価額を減額した場合

- 株式を取得した法人が解散した場合

- 株式を取得した法人の青色申告の承認の取消・取りやめ

- 準備金を取り崩した場合